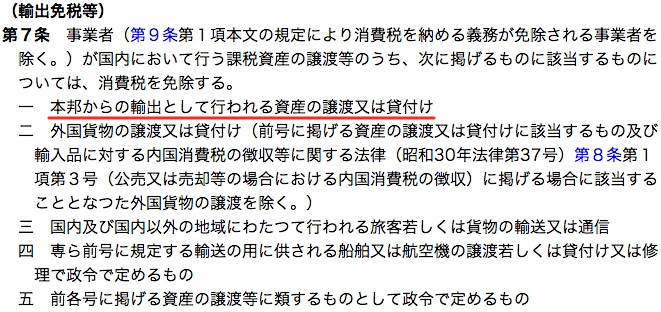

※この記事は2015年9月30日以前の消費税法に基づく記事です。2015年10月1日以降の消費税法に関する記事はコチラです。

Googleの広告には消費税はかかっていない。

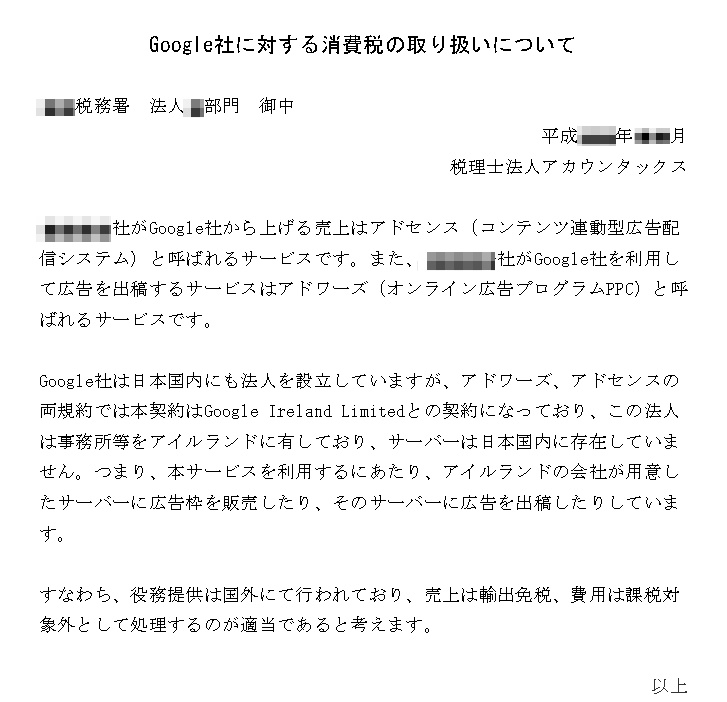

わたしは昨年の夏に、ある会社で長年に渡り、Googleのアドセンスの広告売上に消費税が課税されていないにも関わらず、課税売上として処理し過大に消費税を納税していたのを発見し、数百万円の消費税を還付してもらうことに成功した。これは、その時に税務署に提出した説明資料だ。

税務署はこの書類の内容を認めて、納め過ぎていた消費税を還付してくれた。つまり、Googleとの、アドセンス(コンテンツ連動型広告配信システム)、アドワーズ(オンライン広告プログラム)の両取引は消費税のかからない取引ということを、税務署が認めたということだ(この会社はアドセンスの広告売上の金額がアドワーズの広告費の金額よりも圧倒的に大きかったので消費税が還付された)。

Contents

1消費税の課税のルール

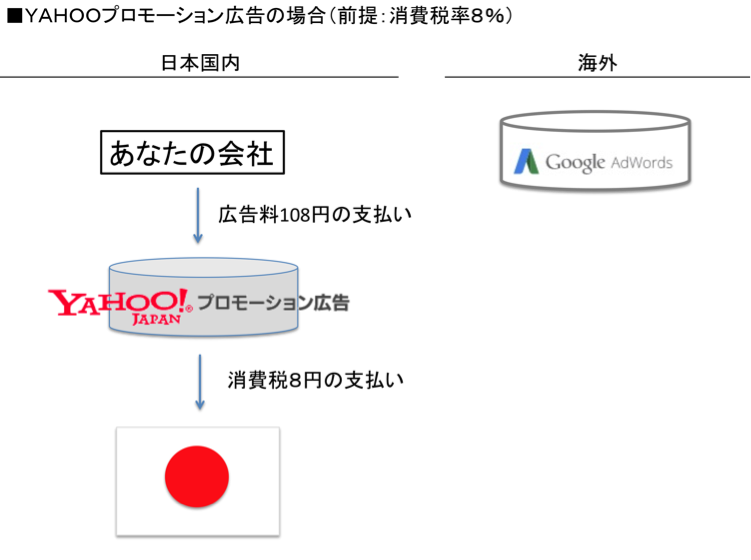

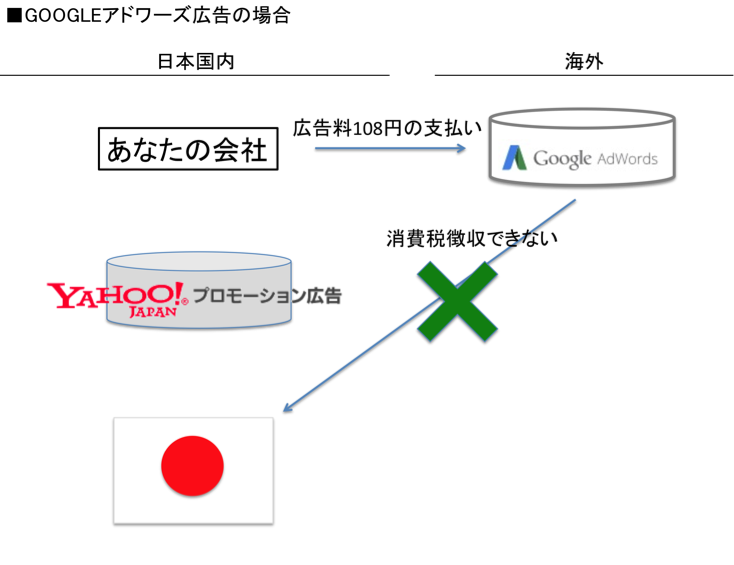

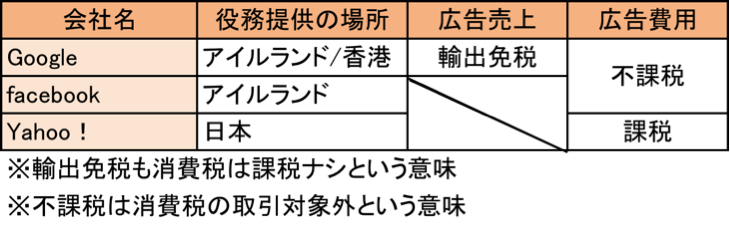

実は、YAHOO!のプロモーション広告を利用すると消費税が課税され、Googleのアドワーズを利用すると消費税が課税されないという“問題”がある。この違いを理解すると、消費税法の枠組みが良く解るので、まずはそこから説明していこう。

1-1国内サーバー=課税or国外サーバー=課税対象外

結論からいうと、広告システムが国内のサーバーで運用されている場合、国内取引として課税取引になり、国外にあるサーバーで運用されている場合、国内取引ではないので課税取引にはならない。YAHOO!の場合、そのサーバーが国内に存在するから、役務提供の場所は国内となり課税取引となる。

Googleの場合、サーバーが国外に存在するから役務提供の場所は国内ではなくなり、課税対象から外れるわけだ。

“問題”とは、同じ広告料があなたの会社から支払われているのに、YAHOO!がそのうち8円を消費税として日本国に納税している一方で、Googleが消費税の納税をしていないということだ。こうした状況が消費税率引き上げの過程で既に問題視されており、次回の10%に増税される際には、消費税法の改正によって是正されるという話もある。

但し、Googleのサーバーが国外にあるというのは間接証拠でしかない。私が調べた限り、Googleのヘルプページを調べても、「サーバーは国外にあります」とは書いていない。またヘルプセンターには税理士からの問合せも複数存在しているが、それに対するGoogleからの回答は一切なされていない。しかし、下記のような間接証拠が複数存在し、請求書にも消費税の明示がないことから、課税取引ではないと推測される。また、私には調査する権限はないが、国税局は少なくとも日本法人であるグーグル株式会社から回答を引き出す権限はあるはずなので、実際に私どもが関与した更正請求で消費税が還付されてきたということは、国外にサーバーが存在することを意味していると理解して良いと思う。

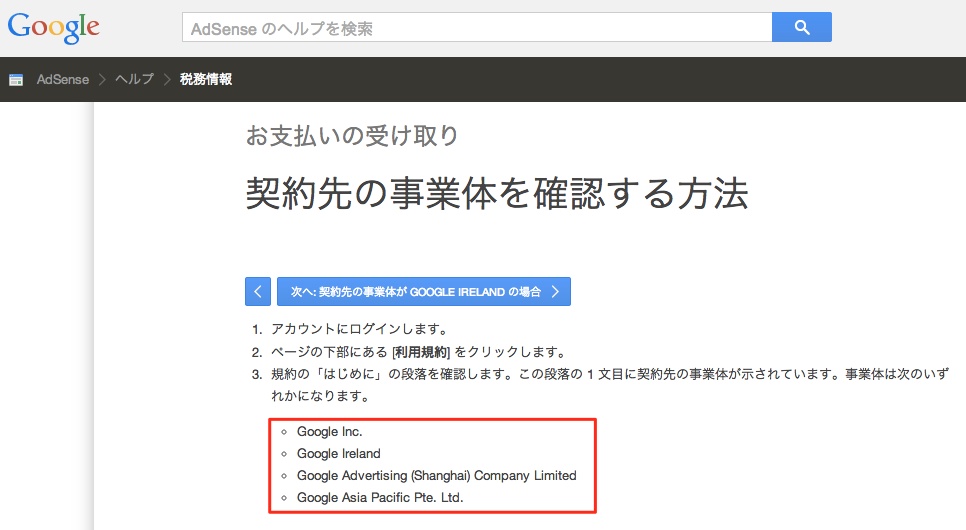

下記にグーグルのヘルプページのキャプチャーを含めて記載するので確認してみて欲しい。(ここから先はアドセンスの2014年4月14日現在の情報に基づいて記載していく。)

いまアドセンスの契約をしようとすると、グーグルは勝手に次の4カ国を契約先に割り当ててくるようだ。過去はアイルランドだけだったように記憶しているが、最近は状況が変わったようだ。

・Google Inc.

・Google Ireland

・Google Advertising (Shanghai) Company Limited

・Google Asia Pacific Pte. Ltd.

この中に日本法人であるグーグル株式会社は含まれていないことを確認して欲しい。

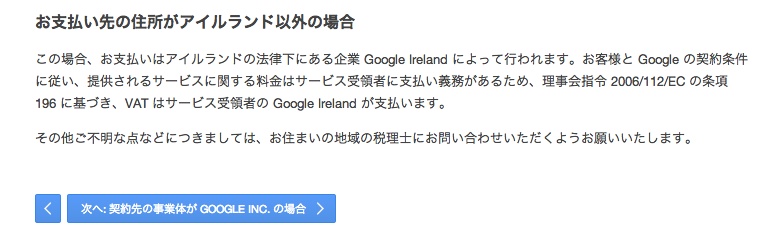

こちらはアドセンスの記載内容だ。

下記はアイルランドと契約する場合の取扱

次に、アジアパシフィックと契約する場合の取扱

Googleとのアドセンス、アドワーズの契約は、グーグルのアイルランド法人であるGoogle Irelandとの契約だ。

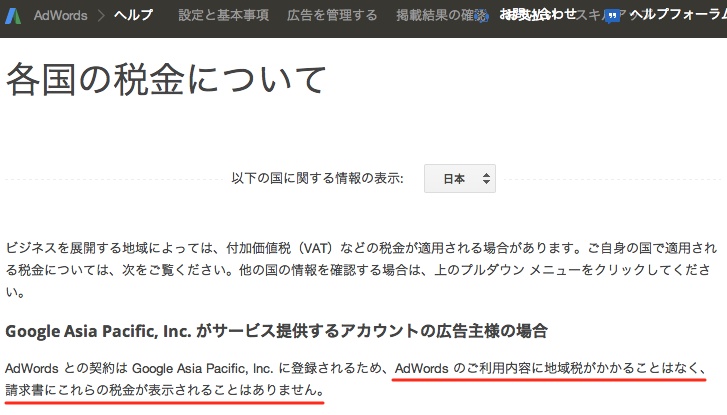

アドワーズについては、わたしのアカウントの場合は、シンガポール法人のGoogle Asia Pacific,inc.から請求が行われていて、そのヘルプには次のような記載があった。

1−2 消費税法の考え方

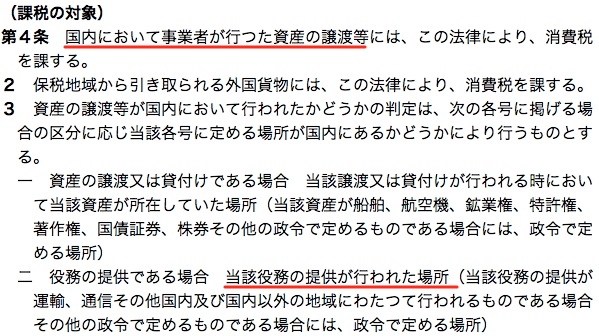

消費税法第4条は課税取引について次のように定めている。

第1項をみると、国内において事業者が行った資産の譲渡等(この「等」の中に広告などの役務提供取引が含まれている)に該当すれば、消費税が課税されると書いてある。ここで、「あれ?さっきGoogleの日本法人って書いてあったよな?」と思ったあなたは鋭い。確かにGoogleにはグーグル株式会社という日本法人がある。

しかし、もう一度、第1項を良く見て欲しい。「国内において事業者が行った・・・」と書いてあるのであって、「国内の事業者が行った・・・」とは書いていないのだ。つまり、消費税の課税の判定に日本法人であるかどうかは最初から関係ないのだ。国内事業者であろうが、国外事業者であろうが、「国内において」譲渡等を行うのであれば課税するというのが消費税の考え方なのだ。

1−3Web広告の特異性

Web広告の場合、役務提供は、広告システムを運用しているサーバーで行われる。したがって、広告を運用するサーバーがどこにあるかで課税取引かどうかを判断する。この結果、先ほど説明したようにYAHOO!とGoogleは同じようなWeb広告のサービスであるにも関わらず、YAHOO!は課税取引、Googleは課税対象外取引(※)という差異が発生してしまうのである。

※厳密に言うと、アドワーズ広告(広告宣伝費)は課税対象外取引、アドセンス広告(広告売上)は輸出免税取引でいずれも消費税は課されない。

2 アドセンスを課税取引としたことで消費税が払い過ぎの場合

アドセンスを課税取引として処理していると消費税の過大納付となり、期間内であれば更正請求の手続(※)を経て還付を受けることが出来る。

(※)過去の申告の修正でも、税金を追加で納める場合は修正申告、税金の返金をしてもらう(=還付)手続は更正請求という別の手続になる。

この時、見落としてはいけないのは法人税にも影響があるということだ。

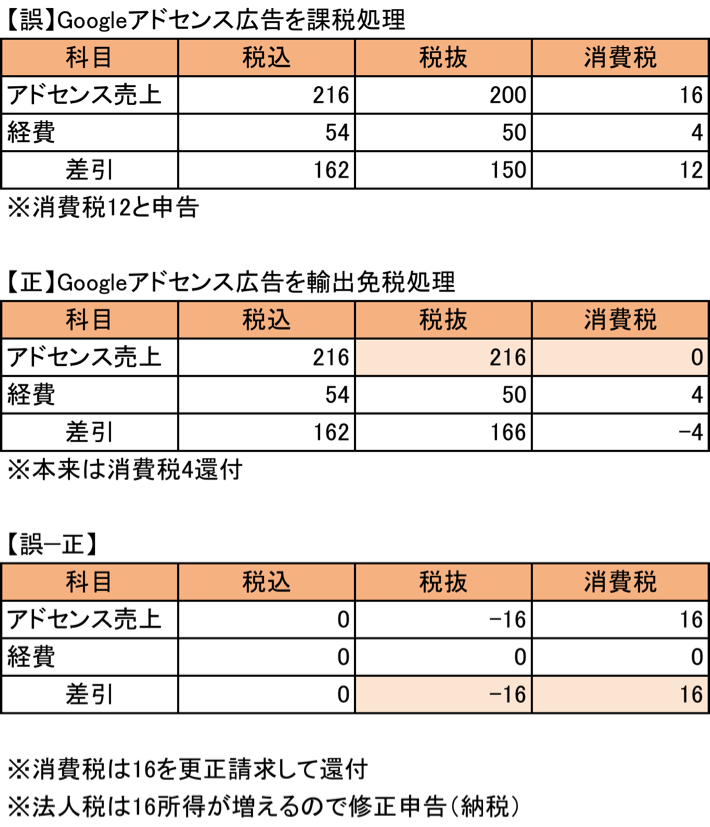

非常に単純な取引ではあるが、下記の数値で確認してみよう。

216円のアドセンス売上について、この会社は輸出免税取引で消費税が課税されていないにも関わらず、16円部分を消費税と誤認して処理を行った結果、12円の納税として消費税の申告・納付を行った。この時、利益は150だった。その後、間違いに気付き、アドセンス売上に消費税が課税されないとして更正請求を行った。アドセンス売上が輸出免税の場合4円の還付申告が正しかったので、12円の納税額と4円の還付申告分を併せて16円分を更正の請求により還付してもらう手続きを行うことが出来る。なお、この時、売上が増えたので利益も同額増加し166円となった。

2-1払い戻し可能期間について

更正請求には期間の制限がある。平成23年12月2日以後に法定申告期限が到来する消費税は、法定申告期限から原則として5年間更正請求が認められている(更正の請求期間の延長等について)。

平成23年12月2日より前に法定申告期限が到来する消費税については、更正の申出という制度がある。この制度を利用することで更正の請求期間を過ぎた場合に増額更正ができる期間内(=税務署が増額更正といって職権で納税額を増やすことが出来る期間内(5年))において、既に行った申告について正しい額に訂正すること(減額更正)を申し出ることが可能だ。税務署が更正手続きをするのに更正の申出書を提出してから3ヶ月程度の時間が必要なので、それを見越して早めに提出する必要があるので、期限が迫っている場合は注意して欲しい。

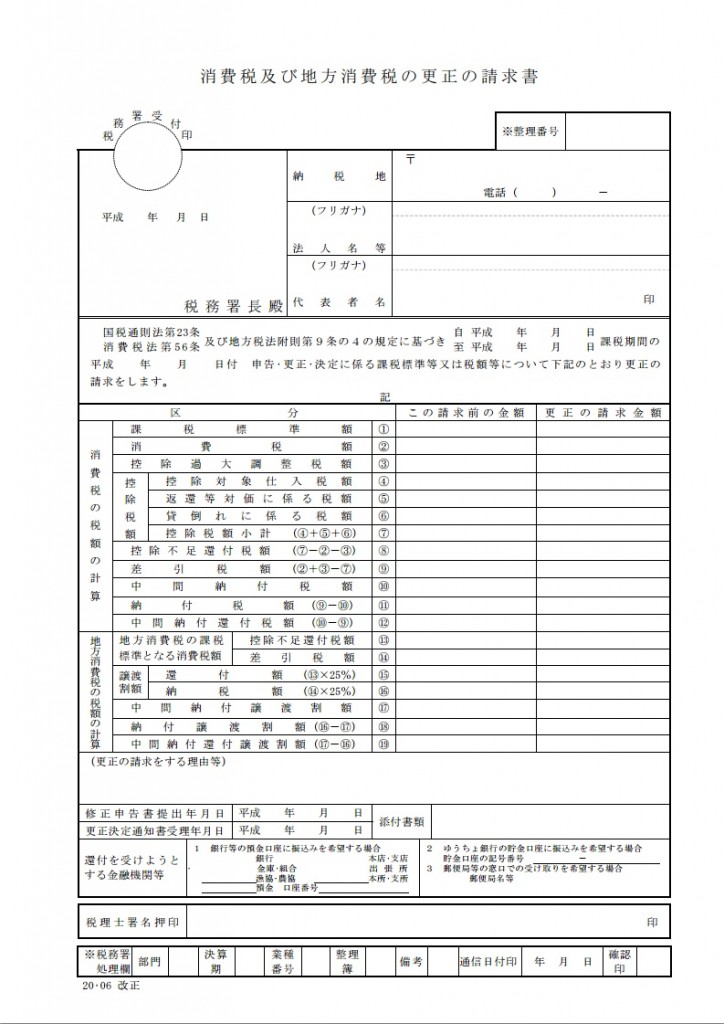

2-2払い戻しの方法について

更正の請求は、通常の申告書のタイトルの「確定」を「更正」に変更するのではなく、更正請求書という別の書式を用いて行う。この際、あらかじめ間違った処理を行ったことが確認出来る元帳や、消費税の科目別の内訳が解るような資料を添付しておくとその後の税務署とのやり取りがスムーズになる。

2−3 消費税を更正すると法人税の修正申告が必要

課税取引として売上を輸出免税取引として課税対象外で処理するということは、売上の金額を税抜きの金額から税込みの金額に修正したことに等しい(上記3の図で売上が【誤】では200円だったものが【正】で216円になっている)。この結果として、法人税法上の所得が必ず増加するので、法人税の方は修正申告によって追加の納税が必要となる。消費税だけを還してもらって法人税は修正しないということが出来ないので、ご注意頂きたい。

手続きの順序としては、

① 消費税の更正請求(又は更正の申出)

② 更正の通知書の入手(税務署から上記①の提出後3ヶ月程度で送付される書類)

③ 法人税の修正申告

という流れになる。

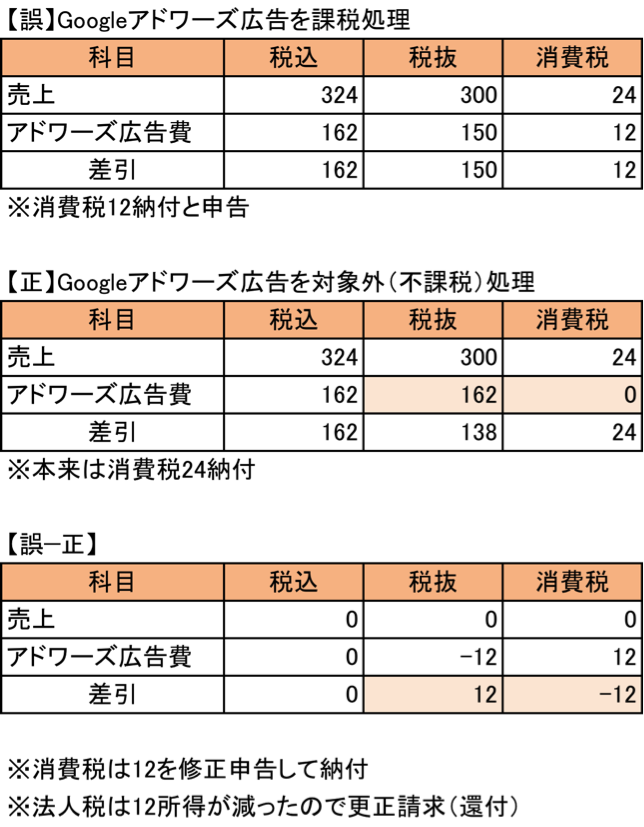

3 アドワーズを課税取引としたことで消費税を払い漏れている場合

アドワーズを課税取引として処理していると、消費税の過少納付となります。修正申告を経て不足分を納税することになる。

この会社は、150円のアドワーズ広告について、課税対象外取引で消費税が課税されていないにも関わらず、12円部分を消費税と誤認して処理を行った結果、24円の納税として消費税の申告・納付を行った。この時、利益は150だった。その後、間違いに気付き、アドワーズ広告に消費税が課税されないとして修正申告を行った。アドワーズ広告が課税対象外取引の場合24円の申告・納税が正しかったので、不足分12円を修正申告・納付する手続きを行う必要がある。なお、この時、広告費が増えたので利益も同額減少し138円となった。

3-1修正申告しないとどうなるのか?

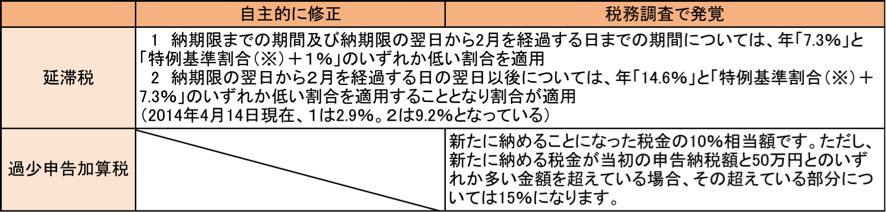

税務調査でこの件が発覚すれば過少申告加算税と延滞税が課されるが、自主的に修正申告すれば、延滞税のみの負担で足りる。少なくとも修正申告の準備だけはしておき、万が一税務調査の日程調整の連絡が入ったら、直ぐに修正申告出来るようにしておく必要がある。

3-2 修正申告可能な期間

修正申告はいつまででも可能だが、税務署が増額更正できる期限は5年なので、5年以上前の申告については、修正申告しなくても税額としては実質的に確定となる。

3−3 消費税を修正申告すると法人税の更正請求が必要になる。

消費税の修正申告をする場合は、更正の請求の場合と逆に法人税の更正請求をすることが出来る。

広告費を課税対象外(不課税)取引として処理するということは、広告費の金額を税抜きの金額から税込みの金額に修正したことに等しい(上記4の図で広告費が【誤】では150円だったものが【正】で162円になっている)。この結果として、法人税法上の所得が必ず減少するので、法人税の方は更正の請求によって、当初申告で納税していれば還付が受けられ、赤字で納税していなければ繰越欠損金の増額が可能となる。消費税の修正申告して納税する分より少ないが、法人税で取り戻すために法人税の更正の請求書も同時に提出することを忘れないようにして欲しい。

手続きの順序としては、

① 消費税の修正申告と同時に法人税の更正の請求(又は更正の申出)

② 更正の通知書の入手

という流れになる。

4 最後におまけ

googleが消費税の対象外としたらfacebook広告はどうなんだ。という方もいらっしゃるだろう。facebook広告についても、Googleと同様に現時点では消費税は課税対象外(不課税)となっている。こちらも含めて一覧表に纏めると、下記のとおりである。

ネット広告の世界は、新しいサービスが今後も予想される。また、既存のサービスも法律の改正などによって課税取引になる日もないとは限らない。ビズ部でも常に最新の情報をお伝えするようにしていきたいと思うので、時々サイトを覗いて確認して欲しい。

山口 真導

最新記事 by 山口 真導 (全て見る)

- 中古車を活用した節税対策:その効果と成功の秘訣 - 2024年12月9日

- 役員借入金を解消する方法と節税のポイント - 2024年12月9日

- 法人で車を購入するべき理由とそのカラクリ:公認会計士が詳しく解説 - 2024年12月4日